估值之家

本周,全球铜市迎来标志性节点:伦敦金属交易所(LME)三个月期铜价格强势突破每吨11294.5美元,与此同时,上海期货交易所沪铜主力合约连续两日刷新纪录,最高触及每吨89920元。

图片说明:沪铜主连价格,数据来源于同花顺

铜价在经历一个月横盘后重新向上突破,意味着当前铜价的上行动力已超越传统供需周期波动的范畴,呈现出鲜明的结构性牛市特征。驱动其价格持续走强的,并非短暂的供需错配,而是源于全球产业形态与能源结构的深层变迁。带来的结果就是以铜为代表的大宗商品迈入全新的定价体系。

从催化剂角度来看,推动本周铜价走强的,除了市场已形成共识的全球供需偏紧格局与货币宽松预期之外,近期涌现的两大新变量进一步强化了上涨动能:一是全球铜货源的结构性流动进一步加剧,二是冶炼加工费谈判进一步揭示出了原料紧张的现实。

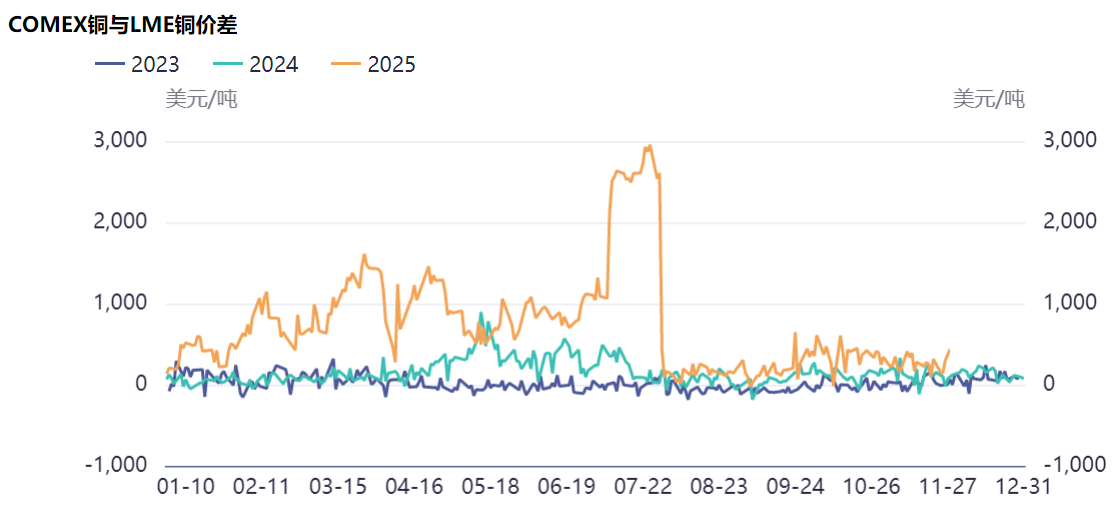

受美国可能对进口金属加征关税的预期影响,纽约COMEX铜价相对伦敦LME价格出现了显著且持续的制度性溢价。据格隆汇消息,LME高管日前表示这一溢价状态很可能在未来18个月内延续。更深层次的数据分析显示,芝商所(CME)旗下COMEX铜合约持续存在的2%-3%溢价,已从短期市场异常演变为具有自我强化机制的结构性特征。

图片说明:COMEX铜与LME铜价差,数据来源于同花顺

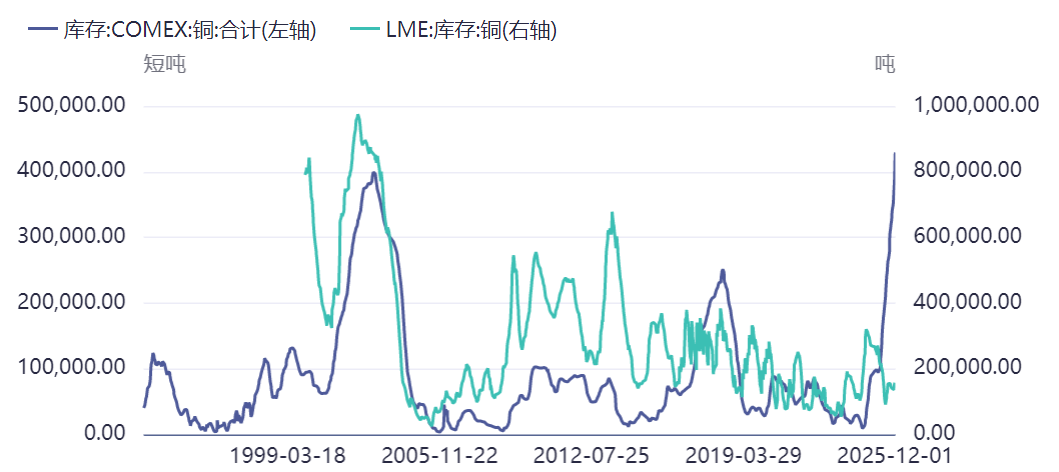

这种结构性价差引发了前所未有的库存地理迁移。交易商为捕捉套利机会而持续向美国发货,促使今年以来COMEX铜库存呈现高速增长曲线。截至12月1日,COMEX铜库存已经攀升至接近43万短吨,超过了2003年的历史峰值,达到了该交易所成立以来的最高水平。

图片说明:COMEX铜与LME铜库存走势,数据来源于同花顺

全球知名大宗商品贸易商Mercuria的金属业务负责人Kostas Bintas称,随着利润丰厚的美国套利窗口重新复活,抽走了其他地区的铜供应。现货向美国的集中流动正在创造一个危险的失衡,这种结构性流动不仅扭曲了短期的现货市场,更可能加剧全球供应链的脆弱性。一旦出现突发性的供应中断或物流瓶颈,区域性短缺将被迅速放大,加剧价格弹性。

与此同时,从冶炼端传来的信号同样令人警醒。铜矿供应紧张已从预期变为现实,且正在引发产业链利润分配的重构。

冶炼厂商的突围之路

当全球目光聚焦于矿山企业令人瞩目的利润时,产业链中游的冶炼环节却正经历一场刺骨的“寒冬”。冶炼企业的联合突围,已从战略选项变为生存必需。

在上周的世界铜业亚洲会议上,全球最大铜生产商——智利国家铜业公司(Codelco)向中国买家抛出了一份被视为“里程碑式”的报价:长单铜精矿升水高达每吨350美元。这一数字较去年约定的89美元/吨飙升近300%,创下历史最高纪录。与此同时,其对欧洲客户的报价也定在每吨325美元,同比涨幅达39%。这或许并非个例,而是全球矿业巨头们在资源稀缺预期下,强势重订产业链利润分配规则的集中体现。

冶炼环节的困境,部分源于自身扩张周期与行业利润周期灾难性的错配。与投资巨大、建设周期漫长的铜矿项目相比,铜冶炼产能的投资门槛和建设周期相对较短,灵活性更高。

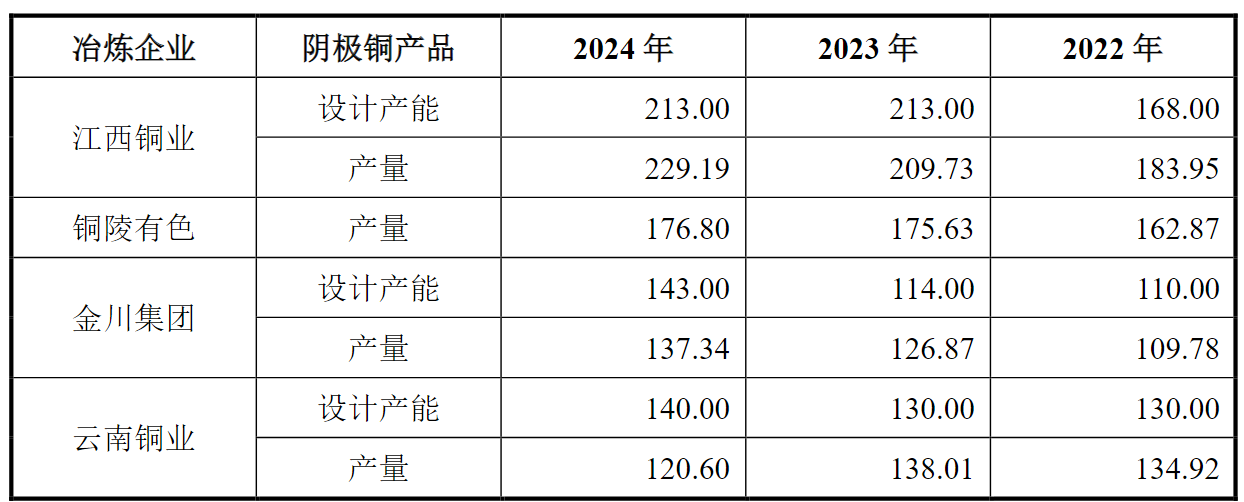

回顾2022年至2023年,彼时铜冶炼加工费(TC/RC)处于相对高位,加之硫酸等副产品价格持续走强,冶炼环节呈现出可观的盈利能力。这一乐观信号驱动了全球,尤其是中国冶炼企业的一轮密集资本投入。江西铜业、云南铜业、金川集团等主要企业的产能于2023-2024年迎来集中投放期。

图片说明:国内主要铜冶炼厂商产能变化情况,数据来源于公告

今年铜精矿供应因各种干扰因素而趋紧,而冶炼端却因产能集中释放导致竞争白热化。这种供需结构的错位,如同两把反向作用的钳子,将加工费挤压至历史冰点。目前冶炼企业执行的长单基准仍是2024年末签订的21.25美元/吨,但2025年6月续签的年中长单加工费已骤降至0美元/吨,意味着铜冶炼行业步入“零加工费时代”。

副产品硫酸成为了铜冶炼厂商的“现金流救生筏”。受上游成本上涨及下游磷肥、钛白粉等行业需求支撑,今年以来国内硫酸价格持续飙升,11月现货价同比涨幅超过120%。硫酸收入有效对冲了部分主产品加工的现金亏损。然而,这对于冶炼商来说仅能局部“止血”,而非“造血”的主业。

图片说明:硫酸现货价,数据来源于同花顺

截至11月28日,进口铜精矿现货TC报价已跌至-43美元/吨的历史性负值。当前加工费水平已跌破铜冶炼厂盈亏平衡点,无论是长单还是现货,即使将硫酸副产品的利润考虑在内,冶炼厂都难以盈利。

在行业性危机中,企业的个体命运因其战略选择和资源禀赋而分野。对于像云南铜业这样传统上以冶炼为主、铜矿自给率不足5%的企业,本轮冲击的伤害是直接且深重的。公司2024年三季报显示,经营活动现金流净额罕见地为-50.75亿元,创十年同期最差;扣非净利润同比下滑9.31%。在铜价高企的背景下,这一业绩凸显了矿端自给率低下的冶炼厂商的脆弱性。

图片说明:云南铜业经营活动产生的现金流净额,数据来源于同花顺

当产业链各环节不匹配导致个体在博弈中完全处于劣势时,集体行动成为必然选择。全球主要冶炼区域不约而同地走上了联合减产与谈判抗争的道路。

上周五,中国铜原料联合谈判小组(CSPT)达成共识,其核心措施包括计划在2026年整体降低矿铜产能负荷10%以上。CSPT成员企业覆盖中国约70%的电解铜产能(超过1000万吨/年),云南铜业也是关键成员之一。这一集体减产承诺若严格执行,将暂时性缓解全球冶炼产能的过剩,是扭转加工费定价权的关键一步。

几乎同时,日本矿业协会(JMIA)披露,日本铜冶炼企业在2026年的TC/RC谈判中,谋求打破跟随中国基准价格的惯例,意图建立独立的定价体系。日本冶炼厂目前执行的长单加工费虽略高于中国,但相比往年也出现了超过70%的断崖式下滑,生存压力同样巨大。虽然日本产能规模远小于中国,但此次谈判也具有战术价值。这些联合行动的本质,是通过主动、可控的供应收缩,来修复极度扭曲的加工费市场。

云南铜业价值重估的三重驱动

当产业链的利润在矿山环节堆积,而在冶炼环节蒸发时,最直接的突围逻辑便是 “向上游延伸” 。云南铜业正进行的重大资产重组,恰是这一逻辑的生动实践。

云南铜业作为中铝集团、中国铜业唯一的铜产业上市平台,其资源注入一直是资本市场的重要期待。当前正在推进的重大资产重组,计划以发行股份购买资产的形式注入云铜集团持有的凉山矿业40%股份。收购完成后,凉山矿业将成为上市公司控股子公司(持股比例从20%提升至60%),从而实现并表。

当前该项资产重组正处于深交所问询和上市公司二次回复的关键阶段。由于背靠央企和国资委,市场对此次重组的政策合规性和审批进度都相对乐观。

从财务角度看,凉山矿业的注入将直接增厚公司利润。根据公司上周五披露的模拟财务报表审阅报告,凉山矿业2025年1-9月预估实现净利润3.04亿元,对应年化利润约4.05亿元。40%的权益对应年化权益利润1.62亿元,占云南铜业2024年归母净利润的12.8%。值得注意的是,这一测算基于历史铜价水平。随着铜价中枢的系统性上移,明年实际利润规模很可能超越该水平。

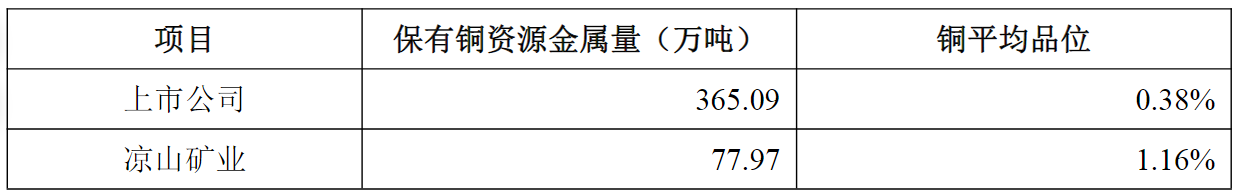

凉山矿业的价值不仅在于资产和盈利的增加,更在于其对公司整体竞争力的提升。从资源禀赋看,凉山矿业目前拥有3宗采矿权,包含铜资源金属量77.97万吨,平均品位达1.16%,远高于上市公司目前0.38%的平均水平。高品位意味着更低的开采成本和更强的抗风险能力。

图片说明:上市公司和凉山矿业铜资源量对比,数据来源于公告

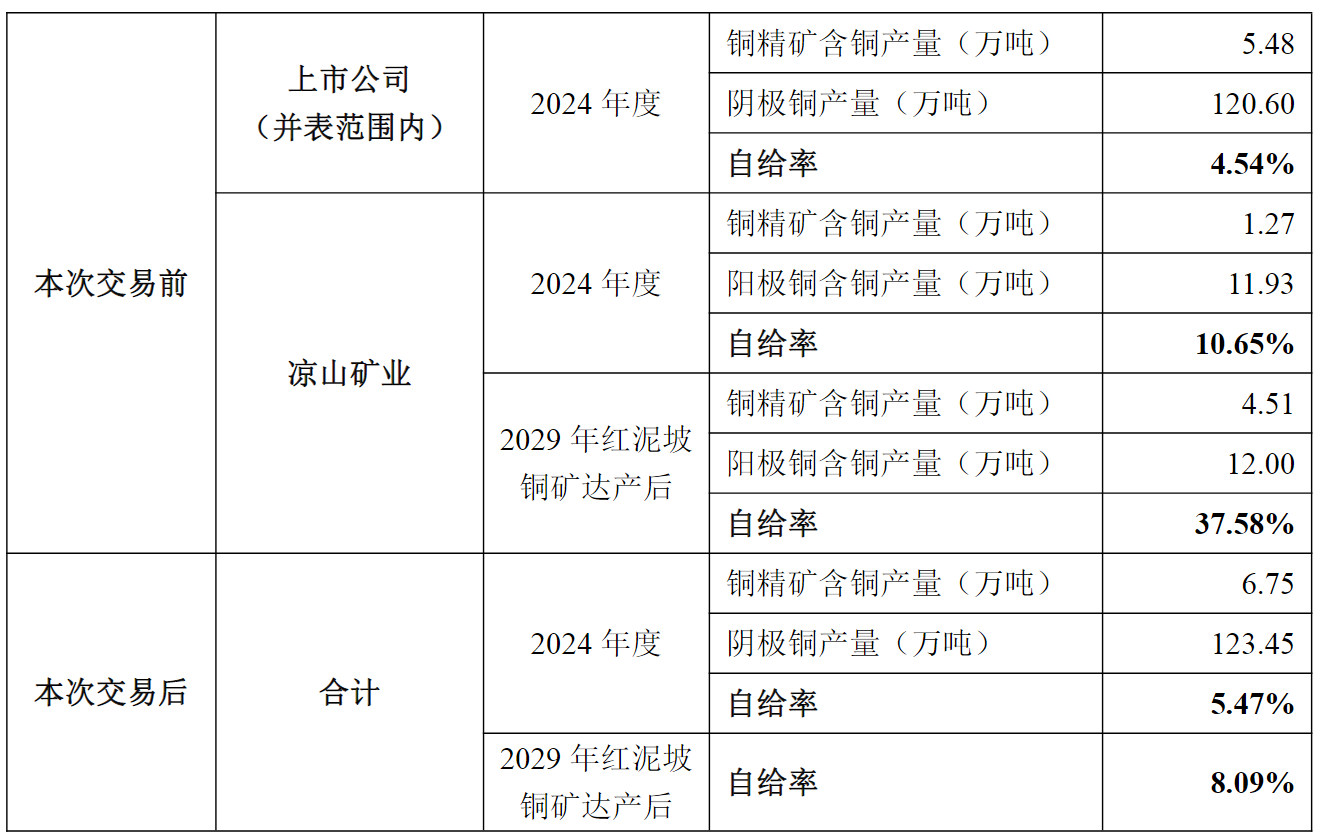

从自给率角度看,凉山矿业现有冶炼原料自给率超过10%,显著高于上市公司平均水平。旗下的正在建设的红泥坡铜矿将于2027年投产、2029年达产,届时新增的矿产产量将把梁山矿业的铜自给率进一步拉升至37.58%,从而拉高上市公司总体资源自给率。

图片说明:凉山矿业交易前后铜自给率变化,数据来源于公告

从产业链供需格局来看,铜价高企、加工费低迷将是长期行业趋势,冶炼厂商自有资源比率的提升,将有效对冲加工费波动风险,意味着盈利确定性的增强和估值逻辑的改善。

加工费方面,尽管行业性的联合减产难以使冶炼环节重回过去的高利润时代,但加工费从历史极端底部的任何修复,都将显著改善企业的现金流状况与经营安全边际。对于云南铜业而言,其庞大的产能规模将放大这一修复的财务效应。做一个简单假设,加工费每回升10美元/吨,对应公司超过140万吨的阴极铜设计产能,将直接带来超过1亿元的毛利改善空间。

更长期的看点在于云南铜业背后庞大的资源储备:中铝集团和中国铜业手中握有令人瞩目的铜矿资源。中铝集团的秘鲁Toromocho铜矿为千万吨级世界级特大型铜矿;中国铜业的西藏金龙矿业是国内最具潜力的铜矿资源之一。虽然短期内注入的难度较大,但它们构成了公司价值的“隐形部分”,也是央企背景给公司带来的独特优势。

市场对纯冶炼企业的估值通常给予折价,反映其盈利的强周期性和弱确定性。而资源注入预期下自给率的提升,将使云南铜业有希望向“矿业+冶炼”一体化企业转型。

总体而言,资产注入带来的资源增厚是云南铜业价值提升的第一重驱动,加工费边际改善带来的盈利修复是第二重驱动,而行业结构性牛市背景下“矿业+冶炼”一体化企业的估值提升是可能潜在的第三重驱动。

用户在证星号发表的信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不构成投资建议,据此操作风险自担